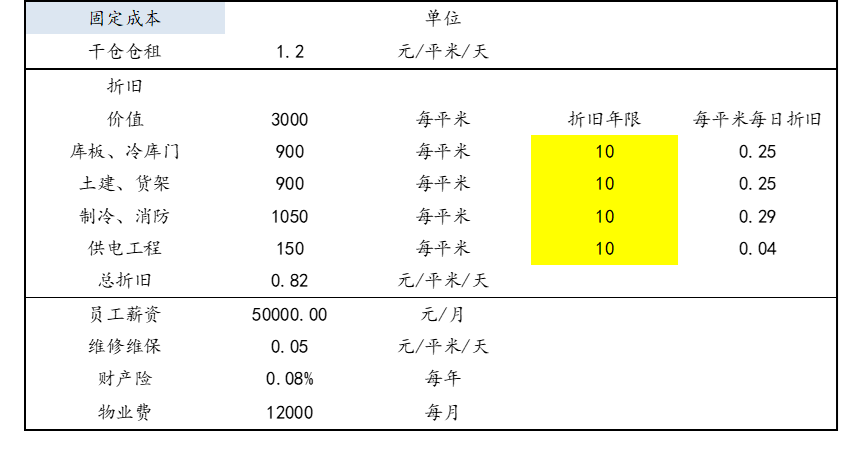

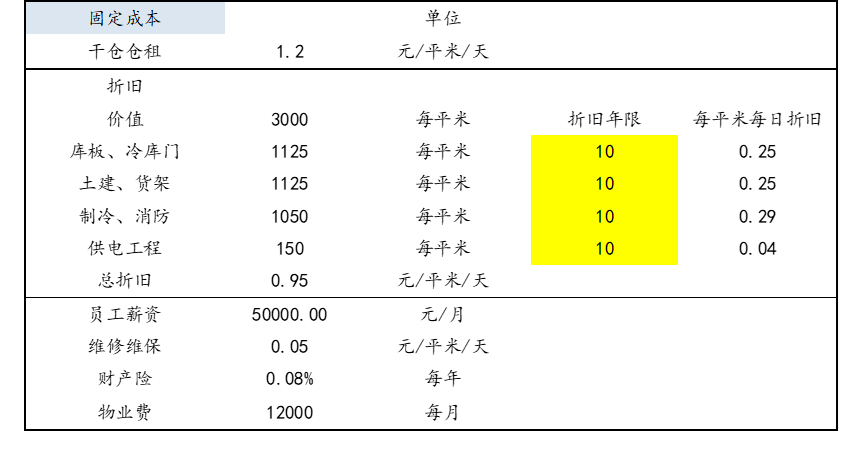

| 工程分类 | 项目明细 |

| 库板、冷库门工程(30%) | 聚氨酯板、电动提升及平移门、对撞门、平开门、升降平台、固定门封、相关辅材及安装费用等 |

| 土建、货架工程(30%) | 室内保温地坪、轻质隔墙条板、制冷附属用房、拆除、室外地坪及货架等 |

| 制冷、消防工程(35%) | 制冷设备、阀件管道、制冷剂及冷冻油、电控部分及安装调试费用等 |

| 供电工程(5%) | 相关主材、辅材、人工机械费、检验检测费及报装审图费等 |

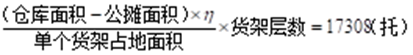

| 公称容积/m3 | 容积利用系数ɧ |

| 500~1000 | 0.4 |

| 1001~2000 | 0.5 |

| 2001~10000 | 0.55 |

| 10001~15000 | 0.6 |

| >15000 | 0.62 |

| 货物在库 | 货物在库 | 平均每日 | |

| 平均周期(天) | 最长周期(天) | 周转量(吨) | |

| 冻品牛肉 | 5.51 | 25 | 14.33 |

| 冻品羊肉 | 12.67 | 120 | 2.44 |

| 冻品水产品 | 12.5 | 51 | 3.52 |

| 冻品禽肉 | 48.37 | 276 | 0.73 |

| 冻品猪肉 | 96.75 | 229 | 0.8 |

| 大贸货模式 | 快消、餐饮模式 | |||

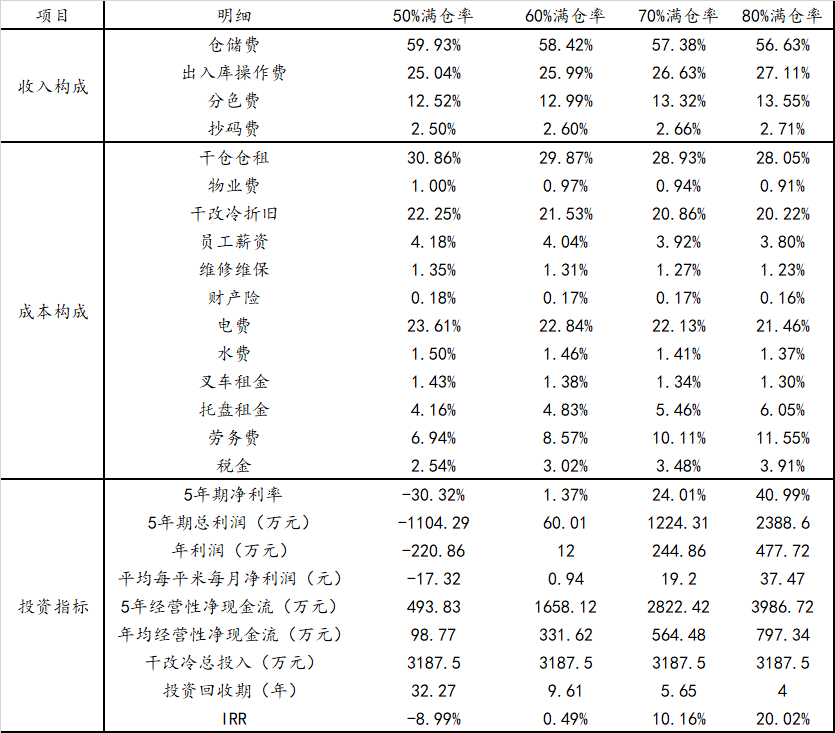

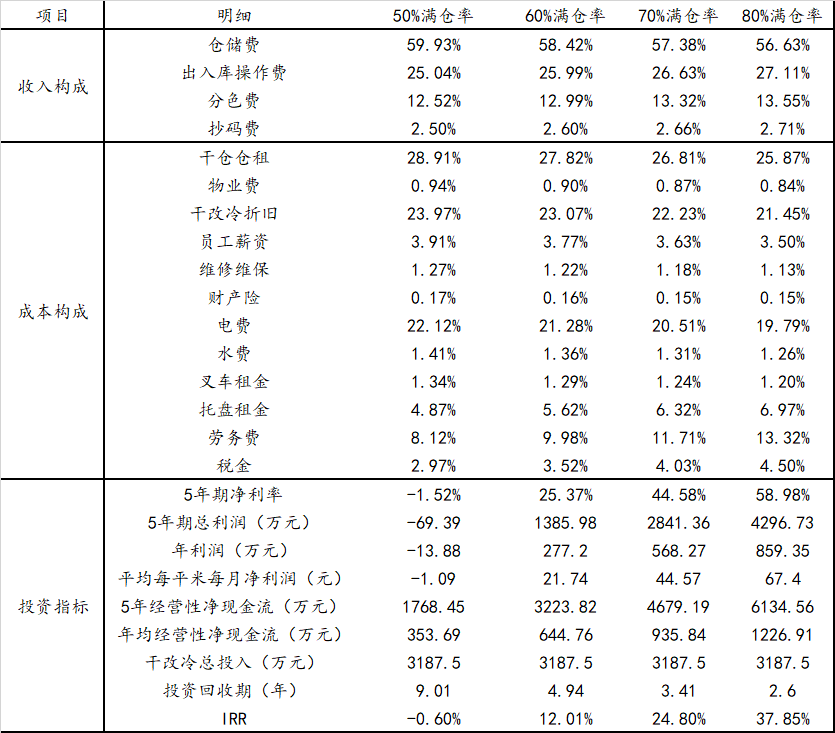

| 项目 | 明细 | 占比项目 | 明细 | 占比项目 |

| 收入 | 仓储费 | 59.93% | 仓储费 | 48.75% |

| 上架费 | 8.13% | |||

| 出入库操作费 | 25.04% | 卸货理货费 | 6.18% | |

| 分色费 | 12.52% | 装货费 | 9.67% | |

| 抄码费 | 2.50% | 出库分拣费 | 27.27% | |

| 成本 | 干仓仓租 | 30.86% | 干仓仓租 | 30.01% |

| 物业费 | 1.00% | 物业费 | 2.46% | |

| 干改冷折旧 | 22.25% | 干改冷折旧 | 13.98% | |

| 员工薪资 | 4.18% | 员工薪资 | 10.25% | |

| 维修维保 | 1.35% | 维修维保 | 1.00% | |

| 财产险 | 0.18% | 财产险 | 0.13% | |

| 电费 | 23.61% | 电费 | 16.22% | |

| 水费 | 1.50% | 水费 | 1.03% | |

| 叉车租金 | 1.43% | 叉车租金 | 1.58% | |

| 托盘租金 | 4.16% | 托盘租金 | 2.22% | |

| 劳务费 | 6.94% | 劳务费 | 17.78% | |

| 税金 | 2.54% | 税金 | 3.35% | |

| 5年期净利率 | 20.28% |

| 5年期总利润(元) | 3,228,824.93 |

| 年利润(元) | 322,882.49 |

| 平均每平米每月净利润(元) | 16.82 |

| 5年经营性净现金流(元) | 7,320,003.01 |

| 年均经营性净现金流(元) | 1,464,000.60 |

| 干改冷总投入(元) | 9,600,000.00 |

| 投资回收期(年) | 6.56 |

| IRR | 20.28% |