-

- 北京写字楼市场

1.1 北京2021年全年市场情况

(一)整体情况

截至2021年12月底,北京全市甲级写字楼存量为1,416万平方米。随着2021年四季度六个新项目的交付,全年供应总量录得131.2万平方米,创2008年以来新高。

图1:北京商务区分布示意

资料来源:Savills

由于疫情导致前期抑制的需求在2021年充分放量,2021年全年净吸纳量约101.9万平方米,同比上升88%,创历史新高。受益于极佳的去化情况,四季度全市平均空置率环比下降1.7个百分点至15%,市场整体空置水平开始向下调整,回归均衡。新增需求大量集中在头部互联网企业和金融类企业。

2021年整体市场租金降幅在下半年呈现企稳迹象,四季度甲级写字楼的平均租金维持在人民币每平方米每月341元(11.18元/㎡/天),环比下降0.2%。

(二)区域市场情况

随着疫情的控制和经济的恢复,2021年全年北京甲级写字楼市场全面爆发,供应、吸纳双双破“百万量级”:全年供应累计达 131.2万平方米;全年吸纳量达101.9万平方米。其中四季度的单季度吸纳量再创新高,达40.5平方米,环比上涨81%,约为2020年同期的 4.4 倍。

受益于持续活跃的租赁需求,在四季度大部分区域的平均租金已开始实现企稳并逐渐反弹。子市场表现不一:望京全年保持增长态势;CBD、丽泽年末触底;中关村保持坚挺,其他区域如燕莎、奥体、东二环和王府井仍有下行压力。

2021年四季度市场整体空置率持续下行,全市空置率环比下降1.7个百分点至 15%。除中关村区域因新项目入市而出现空置率环比上升之外,其他区域的空置率在四季度均出现不同程度的下降。

(三)租赁客户分类

回顾2021年,北京写字楼租赁需求持续呈现井喷的态势,市场活跃度较2020年大幅提升。基于2021年全年的市场成交情况,信息技术类企业(41.7%)独占鳌头,完成了全市超过四成的租赁面积交易。其次,金融(21.9%)、专业服务(6.2%)、消费者服务(4.6%)及健康医疗(4.6%)等行业也在充分释放租赁需求,上述合计占据全年写字楼承租面积的79%。

成交区域而言,2021年租赁成交的热点商务区均集中在年度供应量较大的区域如:1)核心商务区CBD及其周边;2)次核心商务区东二环、亚奥、中关村、望京。此外新兴商务区丽泽的年度租赁成交最为活跃。这些区域可以为租户提供充足的写字楼办公空间,因此也成为企业新租、扩租、搬迁等选址行为的首选。其他区域则面临客户周转率相对较低,市场活跃度不足的现状。

从租户企业背景来看,2021年北京写字楼租赁成交仍以内资租户为主要驱动力,内资企业在全年所承租面积的比重约为87.1%。外资及合资租户的承租面积占比约占12.9%。

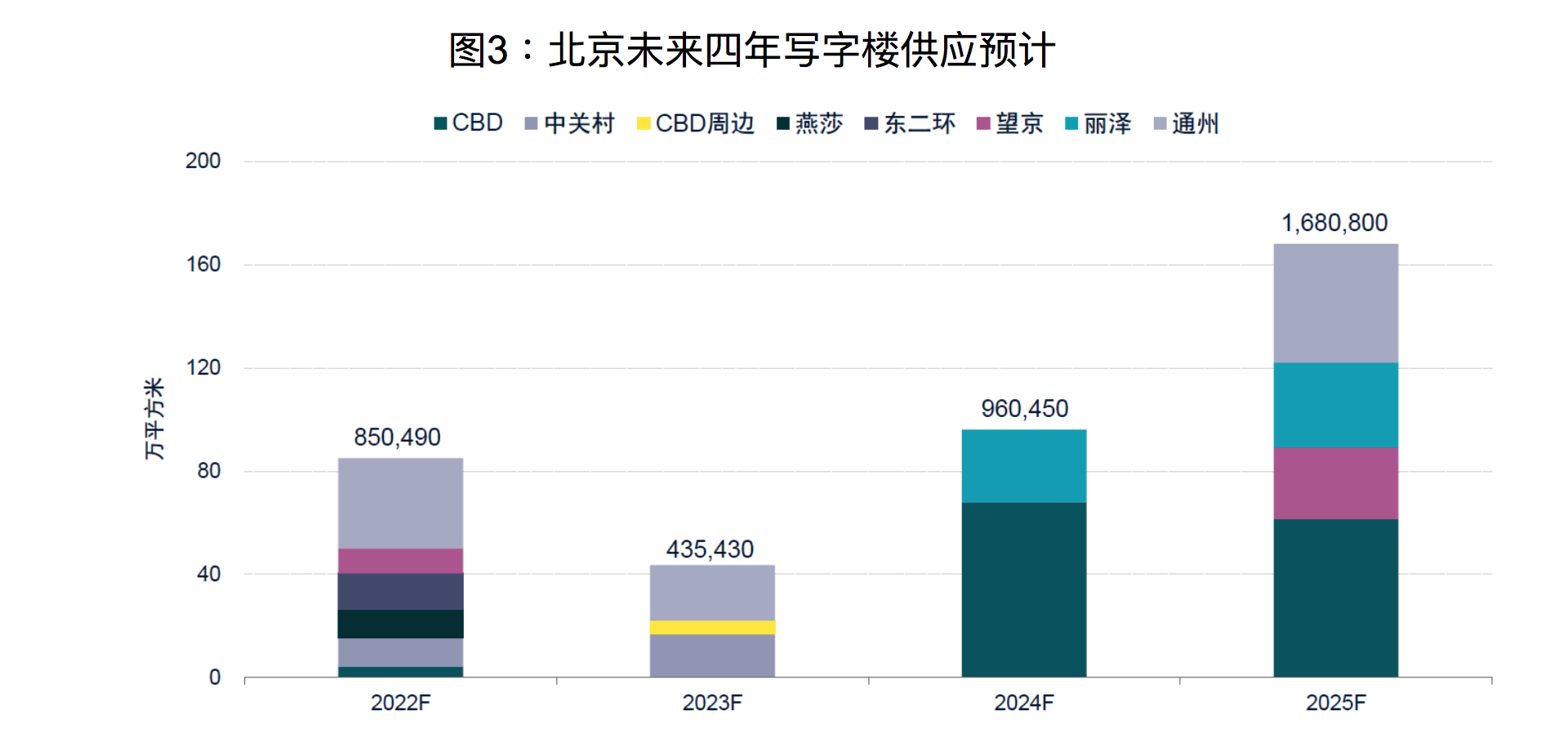

1.2 未来供应

预计在2022年期间,北京甲级写字楼市场将迎来约 85 万平方米的新项目入市 。尽管2022年的供应量较2021年有所减少,但北京写字楼市场仍然面临较大的去化压力。但在后疫情阶段,租赁需求将得到充分释放,预计 2022 年全年市场吸纳量仍将维持在高位且租金水平开始企稳。

市场供应将在2023年达到本轮周期低位,预计为435,430 ㎡。所以在本轮供应高峰过后,预计市场空置率将开始逐年下降,平均租金触底回升。

图3:北京未来四年写字楼供应预计

资料来源:Savills

2.北京商务园区市场

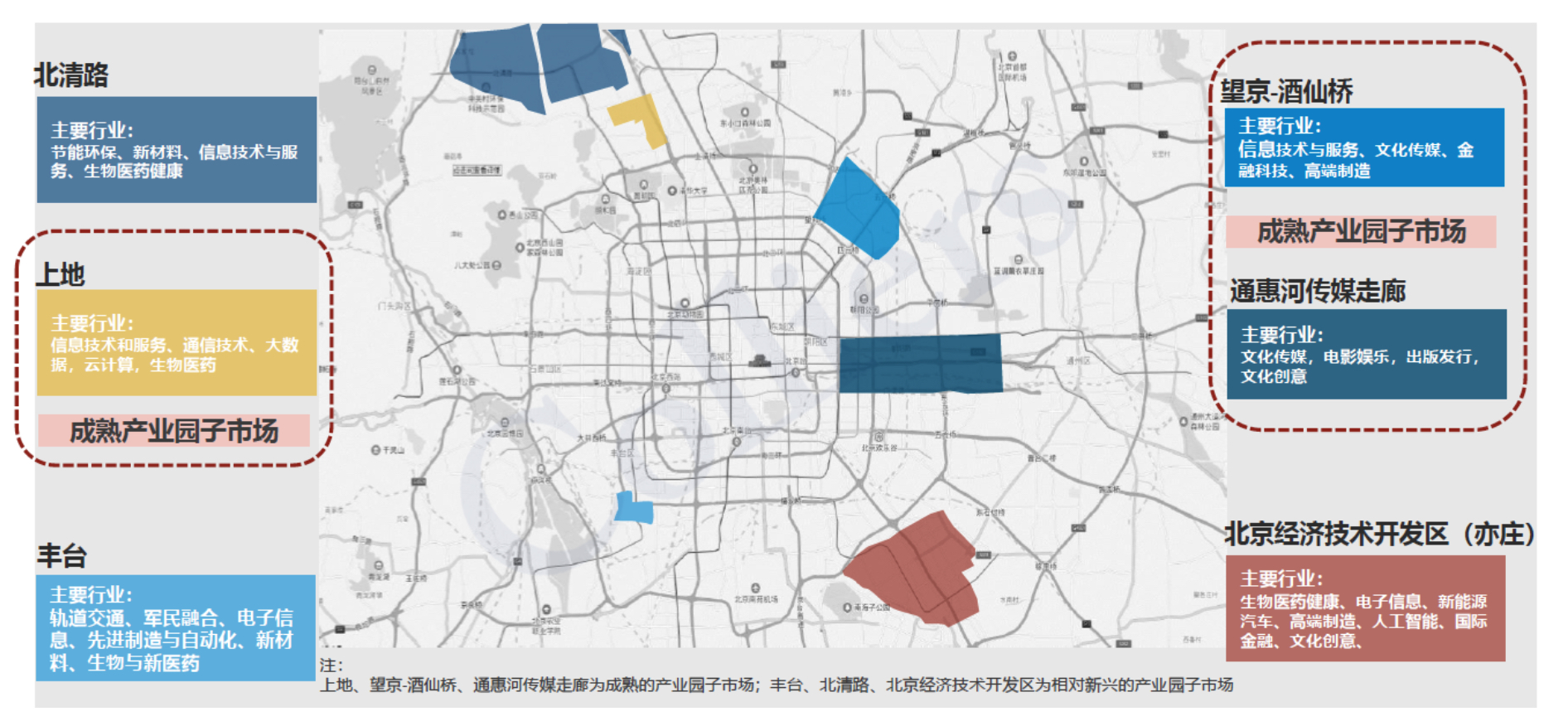

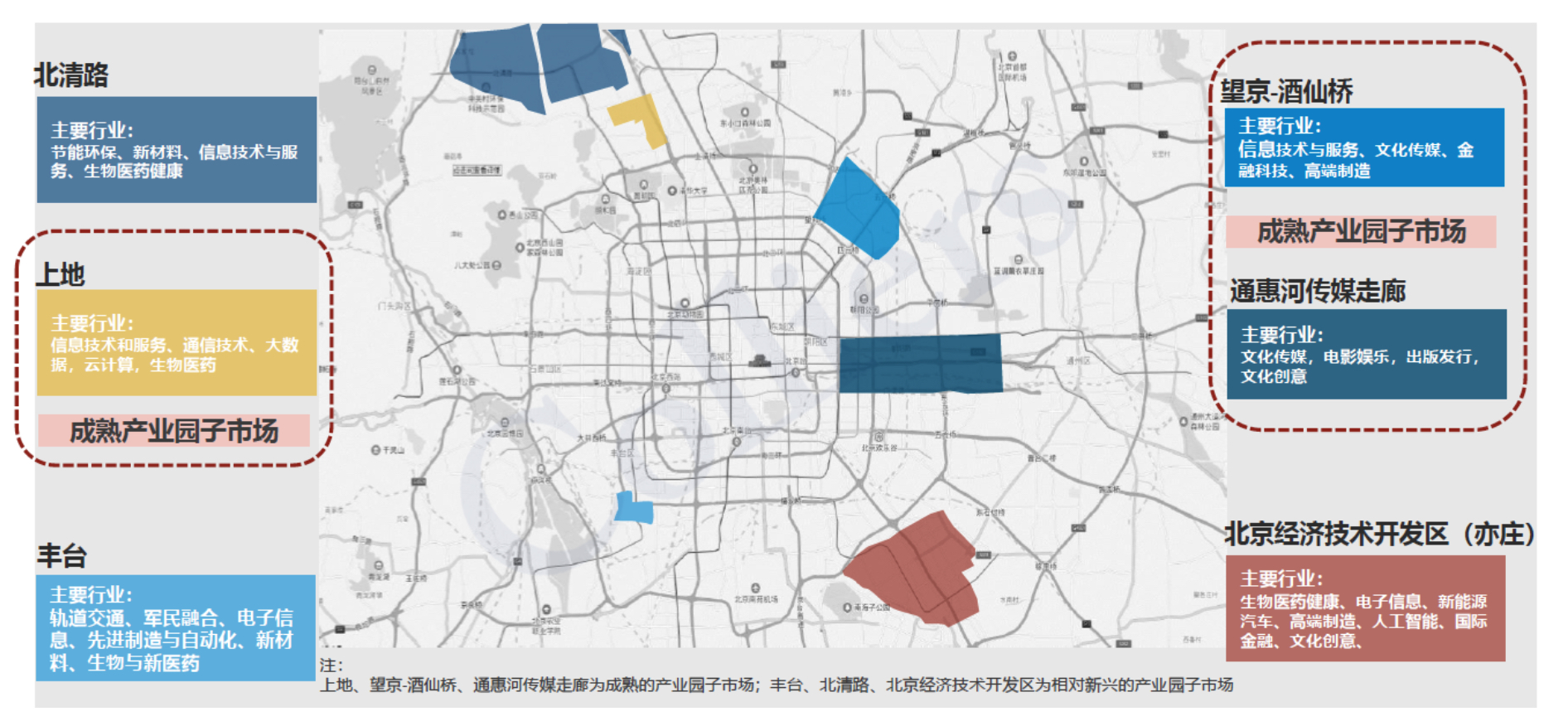

(一)北京商务园区分布及现状

根据高力国际统计分类,截至2021年末北京商务园区总存量为1438.8万平方米,子市场共有6个:上地、望京–酒仙桥、通惠河传媒走廊为成熟产业园子市场;丰台、北清路、北京经济开发区(亦庄)为相对新兴产业园子市场。

图4:北京各商务园区分布

从需求看,2021年全年产业园市场净吸纳量接近140万平方米,创近五年新高,主要市场需求依旧来源于互联网科技企业。2021年四季度净吸纳量为62.5万平方米,去除新项目预租赁及单一租户的大宗成交后为27.4万平方米。

资料来源:高力国际

从供应看,2021年全年产业园市场共计新增54.9万平方米,四季度共计有4个新项目入市。全年市场租金持续走高,年末租金同比上涨3.5%。四季度市场平均有效租金继续上涨,环比上涨2.7%。部分子市场如望京 酒仙桥、上地在全年租金均出现了上涨,年末分别同比上涨 8.2% 和 5.5%。

从空置率看,2021年全年产业园市场持续去化,年末空置率同比2020 年末出现大幅回落,四季度空置率同比下降了 7.6 个百分点。得益于新项目的良好预租及单一租户的大宗成交,2021年四季度市场空置率环比下降 2.9 个百分点至 14.1%。

各商务园区子市场比较而言,租金水平最高的是上地,达到180.5元/㎡/月(5.92元/㎡/天),空置率则在所有产业园区中最低,仅有7.5%,该区域互联网科技企业集中,需求旺盛。其次是望京–酒仙桥区域,平均租金水174.6元/㎡/月(5.72元/㎡/天),空置率14.2%,维持平均水平。之后是通惠河传媒走廊以及北清路区域,平均租金均约125元/㎡/月(4.1元/㎡/天),空置率分别为16.9%和10.2%。另外,成熟商务园区子市场租金高于市场平均水平,空置率较低。

基于2021年全年商务园区租赁成交情况,可看出新增需求主要来自于互联网科技企业,全年市场 5,000 平方米以上大宗租赁成交中,互联网科技公司成交占比超过五成。全年5,000 平方米新增成交区域主要是上地及北清路,占比分别为42%和17%。

(二)未来供应及发展

2021年由于部分项目的延期,全年商务园区市场共计迎来54.9万平方米新增供应。未来2022-2023年将迎来市场供应高峰,年均供应分别为94.7万平方米和101.7万平方米。

2021年至2025年,预计年均新增供应64万平方米,其中上地与北清路区域合计占比超过总体供应量的50%。大批优质新项目入市会为各区域导入如信息技术、生物医药等高精尖产业提供空间支持,预计未来相关产业租户会继续布局,尤其对研发办公的需求将进一步释放。

图6:北京商务园区近五年供应情况

资料来源:高力国际

3.北京大宗交易市场

根据CBRE和高力国际的统计数据,2021年全年,北京总计大宗交易有40宗,总交易金额656.06亿,其中办公及商业园区(含工业)类共29宗,总交易金额491.65亿;商业共4宗,总交易金额104.68亿,酒店及公寓类7宗,总交易金额83.73亿。

考察具体交易数据,2021年全年北京办公及商务园区类资产无论在交易数量还是交易金额上,始终占据绝对主导地位。北京办公及商务园区交易宗数达29宗,占总交易数量的72.5%;办公及商务园区成交金额为491.65亿,占总成交金额的72.3%。

从投资者类型来看,自用型成交金额约141.39亿,占总交易金额的20.8%;境内投资者总交易金额291.95亿,占总交易金额42.9%;境外投资者总交易金额246.72亿,占总交易金额36.3%,可以看到全年北京大宗交易是以内、外资机构投资者为主。

4.上海写字楼市场

4.1 上海2021年全年市场情况

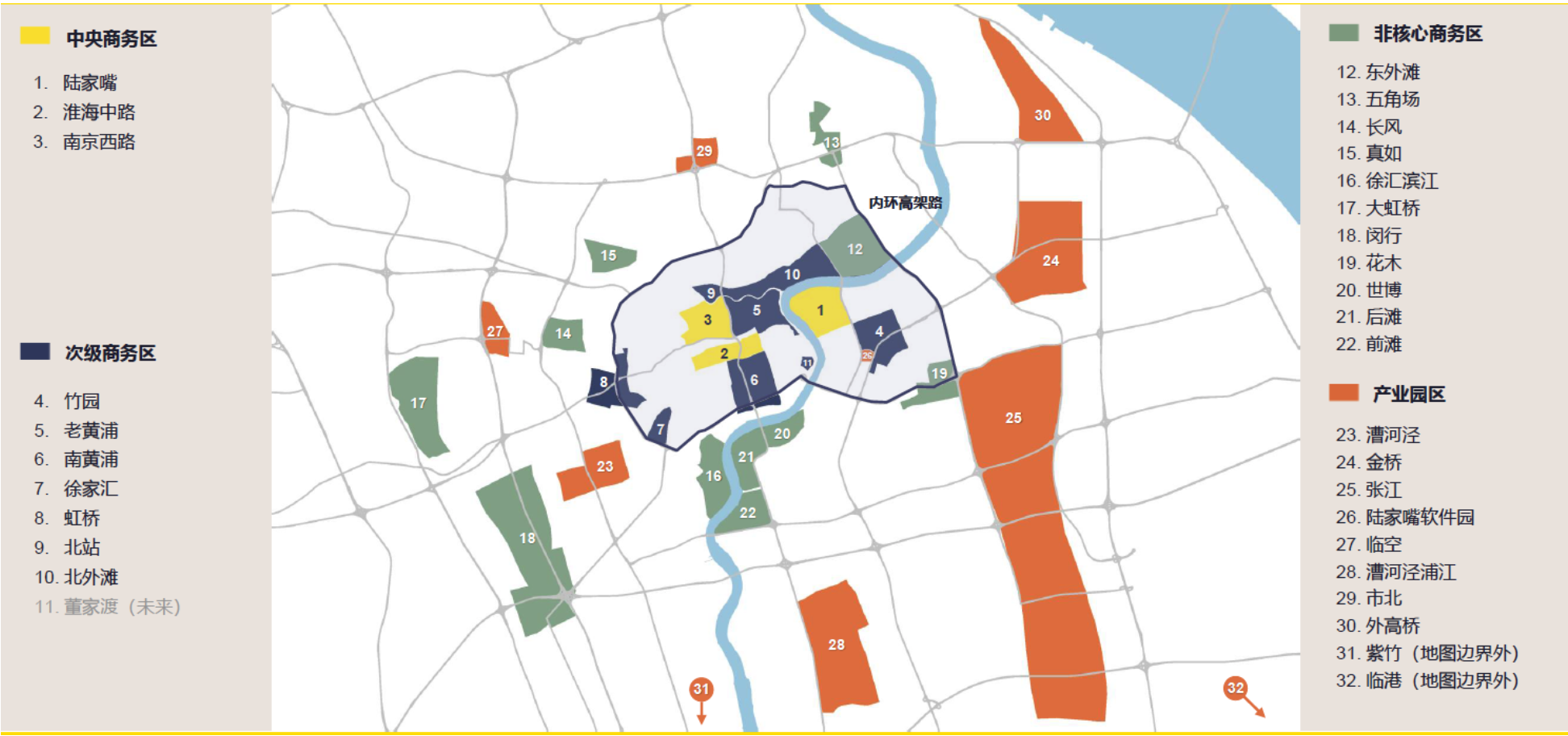

2021年度上海写字楼市场展露强劲复苏表现。截至2021年末,上海商务区甲级写字楼存量1,520万平方米,其中中央商务区450万平方米,次级商务区580万平方米,非核心商务区490万平方米¥。

图7:上海写字楼市场版图

资料来源:Savills

2021年全年上海甲级写字楼新增供应115.18万平方米,净吸纳量创历史新高达到135.76万平方米,同比翻一倍。其中,四季度新增供应65.87万平方米;净吸纳量40.5万平方米,环比上升18.1%;平均有效租金7.4元/平方米/天,环比上升0.8%;平均空置率14.2%,环比上升1.1%。

四季度上海有7个新项目交付入市,分别为:曹家渡旭辉企业大厦、大宁利福国际中心、国浩长风城、绿地外滩中心企业总部、世博天安金融大厦、北外滩瑞虹企业天地、新江湾城尚浦汇。新入市项目位置较好,品质和体量均符合核心资产的配置要求。

中央商务区租金水平整体较高,平均租金达到9.7元/㎡/天,平均空置率7.8%。其内部三区域市场亦有分化,其中陆家嘴空置率最高,达9.7%,淮海中路空置率最低,仅为4.9%。南京西路租金水平最高,达10.6元/㎡/天。次级商务区平均租金7.2元/㎡/天,平均空置率14.0%,较核心商务区高出近8成。区域内子市场整体租金水平稳定在6.3~8.1元/㎡/天之间,但空置率分化较严重,特别是北外滩、空置率接近35%,北站和南黄浦也超过17%,该区域目前的供应量过大,市场难以短时间消化。非核心商务区2021年二季度平均租金5.6元/ ㎡/天,平均空置率20.4%。该区域租金水平较中央商务区和次级商务区仍有一定差距,但空置率正在快速下降。特别是前滩,空置率已经降到4%,表明该区域全年租赁需求持续增长。大虹桥、五角场和徐汇滨江区域空置率相对较高,均超过20%,主要原因是区域供应量较大。

租赁成交方面,上海以强劲势头迎接数字经济时代,以电商、社交媒体、人工智能&大数据及金融科技等细分类别主导的TMT企业以超过25%成交占比位列全年首位。其次,伴随浦东“引领区”政策的出台,以融资租赁、基金、银行、保险为主的金融业升级扩租明显,成交占比20%。而资本推动、消费回流和代际更迭叠加效应之下,互联网+属性的快消及奢侈品为代表的消费品制造业,与“专精特新”相关的生物医药企业扩张愈加活跃,占比分别达到10%和8%。此外,以律师为首的专业服务和第三方办公服务运营商年内亦持续稳健布局。

成交属性方面,年内政府与市场“和弦共振”,国内外头部企业战略布局带来整层以上中大面积租赁需求占比提升,核心区位吸引主力需求金融和消费制造业集聚,而滨江多板块全年去化尤为亮眼,凭借多独栋产品与可视性佳的优势加速总部办公和包括TMT、医药等细分部门差异化布局。

4.2 未来供应

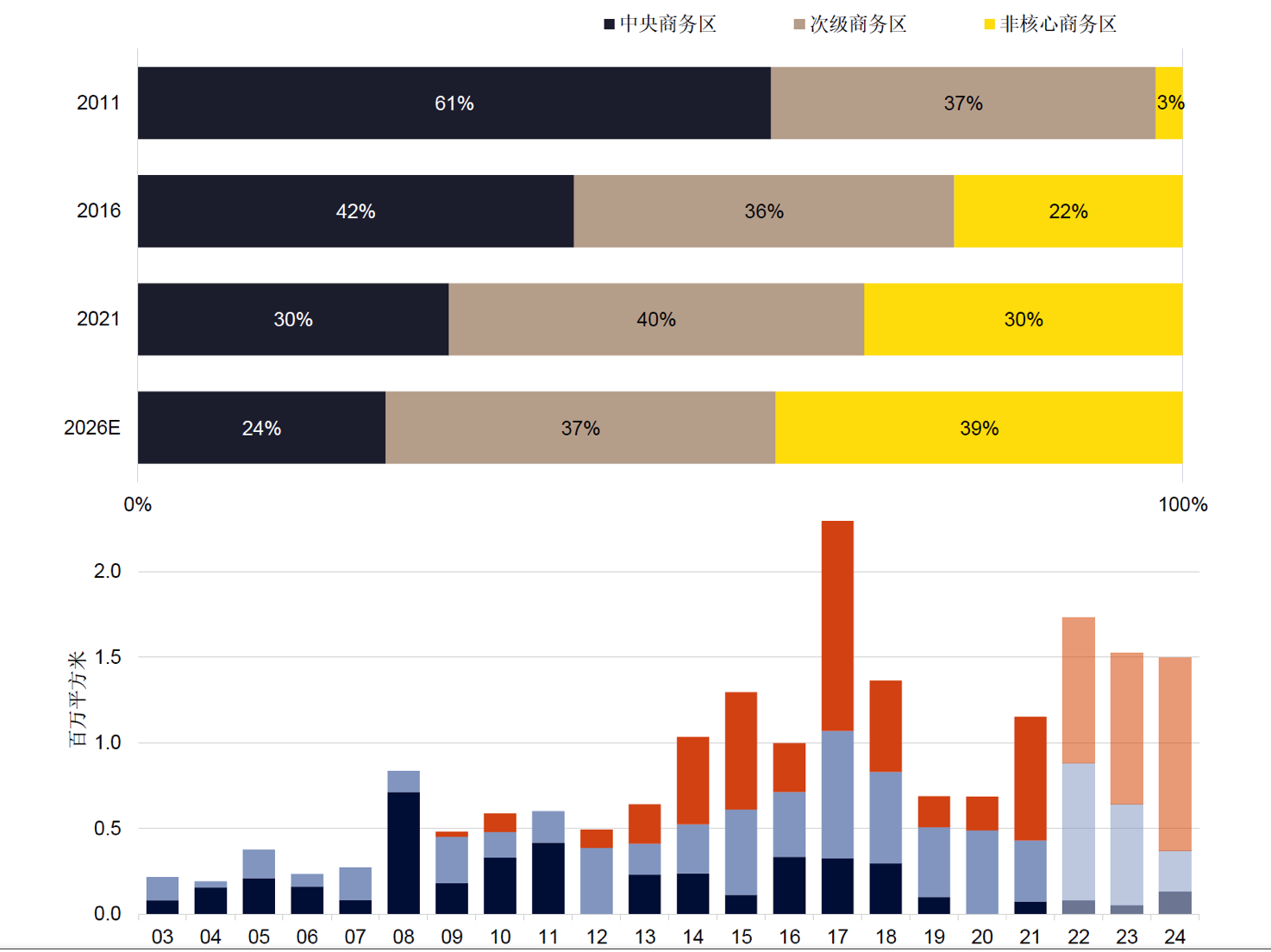

上海的城市发展和扩张是点状式,存在多个城市副中心,并非以环线作为唯一划分依据,商务区的发展亦遵循此规律。过去十年间非核心商务区甲级写字楼存量占比持续扩大,且预计未来四年这一比例还将上升。

2022-2026年预计约有667万平方米新增供应入市,其中2022年全市场新增供应预计约180万平方米,在此后两年供应量仍将维持在150万平方米/年。长期巨量新增供应导致市场预期空置率仍将维持高位。

从商务区层级来看,未来3年内中央商务区新增有限,次级商务区新增供应逐年下降,非核心商务区新增供应逐年上升。

图8:上海各商务区未来供应及占比情况

资料来源:Savills

5.上海商务园区市场

(一)上海商务园区分布及现状

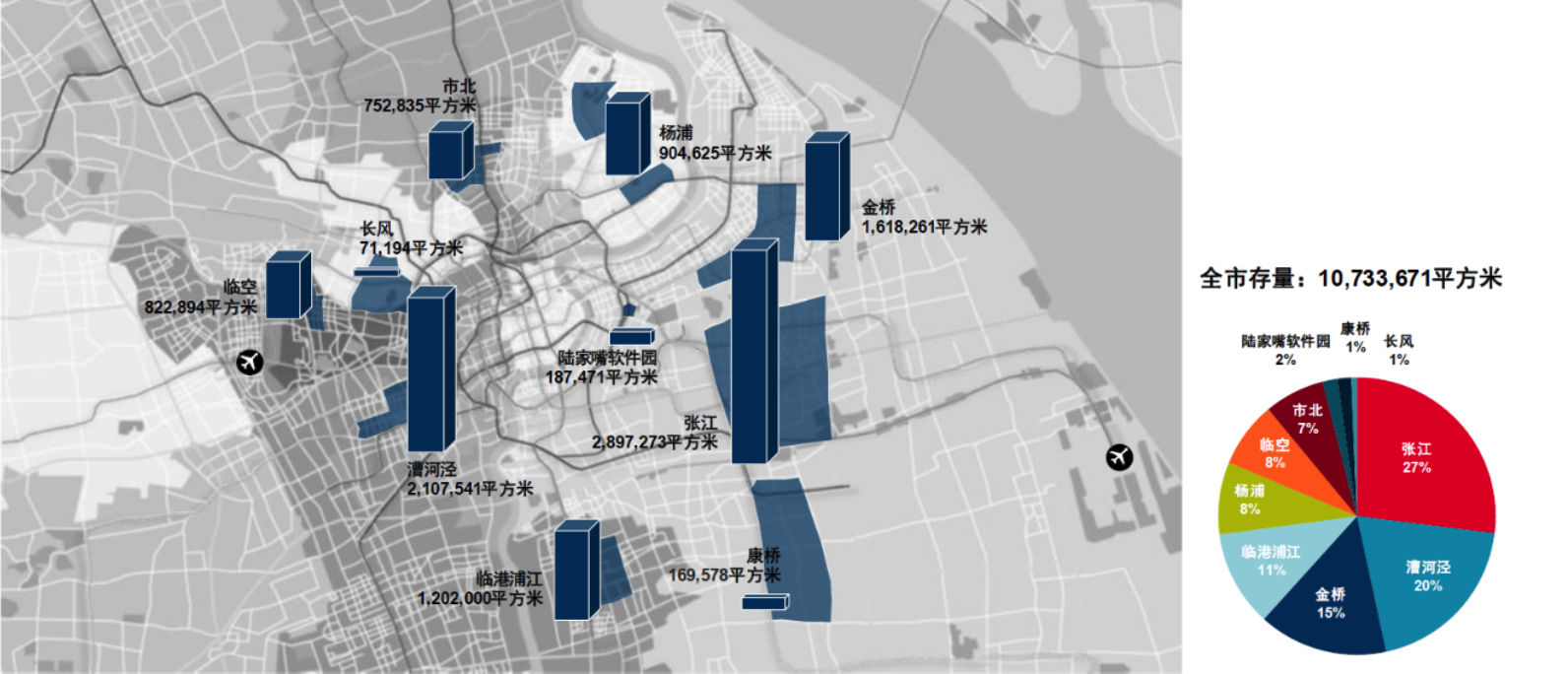

上海市目前共有包括张江、漕河泾、杨浦、金桥、临港浦江、临空、市北、陆家嘴软件园、康桥、长风共10个产业园区。

图9:2021年四季度上海全市各商务园区市场存量和分布

资料来源:戴德梁行

截至2021年四季度,上海商务园区存量10,733,671平方米,全年新增供应887,765平方米,平均租金4.45元/平方米/天,全市平均空置率13.2%,全年净吸纳量1,045,929平方米。

从租金来看,上海商务园区全年平均面价稳中有升,为人民币 4.45元/平方米/天。其中,陆家嘴软件园、张江和漕河泾板块平均租金位居前三。陆家嘴软件园已超过6元/㎡/天,张江、漕河泾则超过5元/㎡/天。从空置率来看,尽管租赁活动积极,但由于新增供应大量涌入市场,四季度全市平均空置率微升至 13.24%。其中,漕河泾和康桥最低,分别是1.9%和0.9%。考虑到漕河泾的规模仅次于张江,其表现是领先其他各商务园区。

(二)上海商务园区供应及未来发展

从供应端看,2021年全年上海共11个项目入市。全年上海商务园区市场有887,765平方米的新增供应,为近三年新高。其中,四季度有 5 个项目入市,分别布局于临港浦江、金桥、临空和张江板块,共计523,000平方米,占据了全年新增供应的 59%。

从需求端看,2021年全年上海商务园区市场录得超百万的净吸纳量,租赁活动十分活跃。年内头部通信企业、智能制造、互联网、生物医药等企业对上海优质商务园区租赁需求旺盛,偏好金桥、临港浦江、张江等板块。

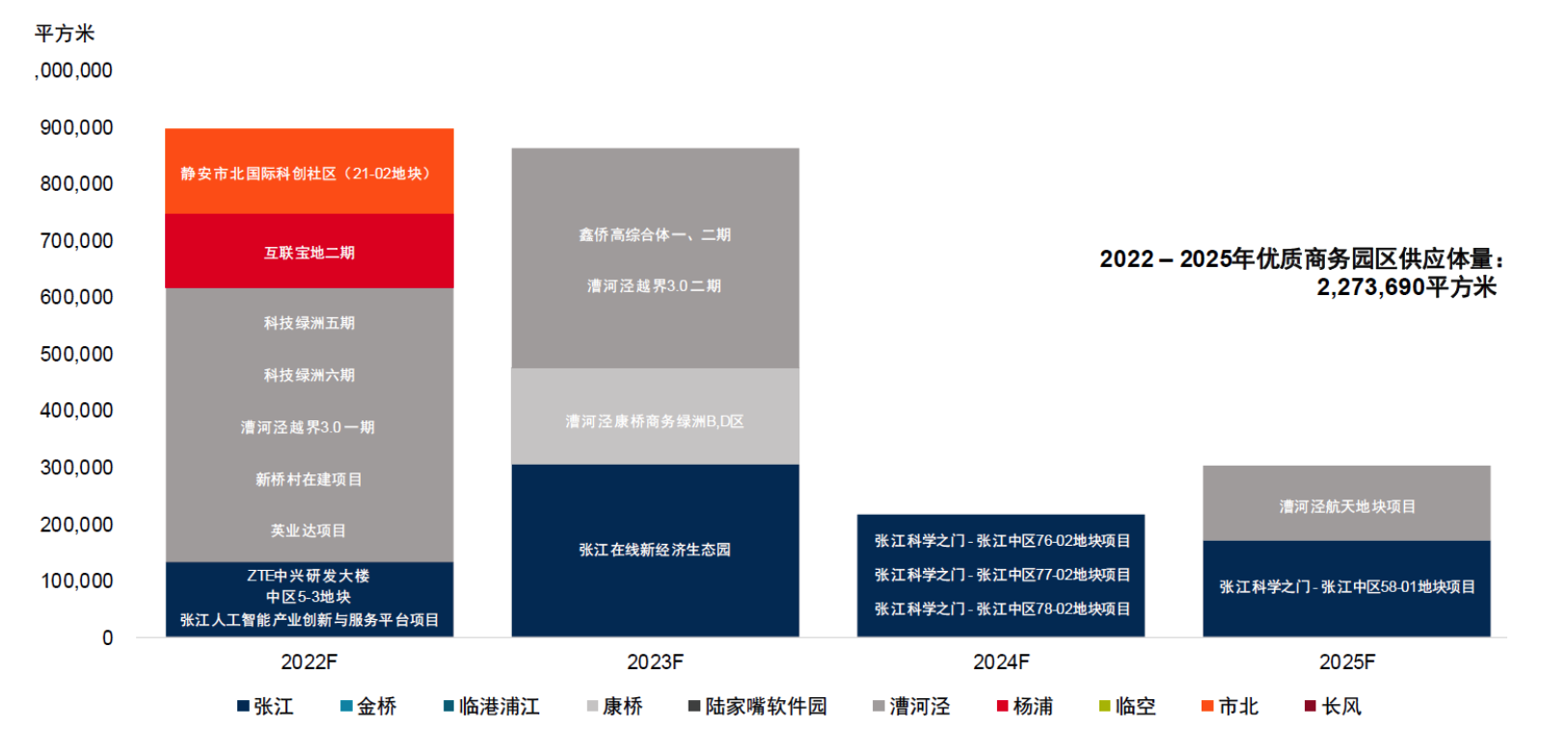

从新增供应来看,预计从2022年至2025年,上海商务园区市场将有2,273,690平方米的新增供应竣工交付。其中,张江和漕河泾板块将迎来放量供应。

图10:上海商务园区供应示意图

资料来源:戴德梁行

预计2022年新增供应约89.6万平方米,2023年86.1万平方米,2024年21.6万平方米,2025年30.1万平方米。可以看出,2021-2023年均新增供应量均约90万平方米,是上海商务园区自2018年后的供应量峰值,其他年份供应量多在30万平方米上下。

6.上海大宗交易市场

根据JLL和CBRE统计数据,2021年全年上海大宗交易共114宗,总成交金额1072.11亿,其中办公及综合体交易共36宗,总交易金额542亿;工业/商务园区交易共59宗,总交易金额355.11亿;零售商业交易8宗,总交易金额107.9亿元;酒店/公寓交易共11宗,总交易金额67.1亿。

从2021年全年上海大宗交易数据来看,办公及综合体类总交易金额542亿,占总成交金额比例最大,占比为50.6%,其交易宗数36宗,占总交易宗数的31.58%。商务园区/工业类交易宗数59宗,首次超过传统商办项目,占总交易宗数比例最大,占比为51.75%,其总成交金额355.11亿,占总成交金额的33.12%。办公和商务园区/工业类交易金额占总大宗交易金额的83.68%,占据绝对主导地位。

从投资者类型来看,2021年全年上海自用型买家占据绝对活跃地位,交易金额与交易宗数均为最高,其中交易宗数达到65宗,占总交易宗数的57.02%,交易金额达487.99亿,占总交易金额的45.5%。其次,境外投资人总成交金额332.7亿,占总成交金额31%。境内投资人总成交金额251.42亿,占总成交金额23.5%。

7.结论和投资建议

本次研究报告主要考察2021年全年北京和上海的写字楼、商务园区(含工业)以及大宗交易市场,对于两地市场的整体对比总结与未来投资建议如下:

-

- 2021年度北京、上海两地甲级写字楼市场的新增供应及净吸纳量均双双突破百万量级,在充裕的可租空间支持下,两地净吸纳量均创历史新高,疫情期间受影响或延迟的需要在全年得以充分释放;

- 北京商务园区存量超过上海市场,未来数年供应量相当。上海商务园区租金水平及空置率表现略好于北京市场。随着创新科技产业集群的进一步打造,生物医药、电子信息等高新技术产业在特定区域内的聚集效应以及自用型购置需求将不断放大;

- 受益于新基建、在线新经济以及租赁住房等行业政策利好,可发行REITs的资产类别如物流、IDC、产业园区及长租公寓等品类愈发受到投资人青睐;

- 根据2021年北京、上海租赁市场的表现,预期2022年市场的强势复苏仍将持续,将为大宗物业的流动性提供支持。同时开发商调整自身资产结构的举措仍将持续,在此背景下将有越来越多的优质资产进入市场,为各类投资者提供更多选择,从而推升投资市场活跃度。