By DCL

1.北京写字楼市场

1.1北京2021年上半年市场情况

(一)整体情况

截至2021年6月底,北京全市甲级写字楼存量为1,355万平方米。2021年二季度新增供应375,890平方米。

2021年二季度北京写字楼市场成交持续保持活跃,全季度净吸纳量为223,655平方米,环比增长34.7%,超过2020年全年净吸纳量。平均空置率为17.3%,持续入市的新增供应继续推高全市空置率,环比、同比分别上升0.7及3.6个百分点。而租金水平继续下行,二季度甲级写字楼的平均租金降至人民币每平方米每月341.3元(11.38元/㎡/天),环比、同比分别下降0.3%、3.6%。

(二)区域市场情况

随着疫情的控制和经济的恢复,北京写字楼景气指数持续上升。2021年二季度,北京全市甲级写字楼租赁需求继续井喷,当季度吸纳量高达223,655平方米,环比上升34.7%,约为去年同期的7.1倍。2021年上半年,全市甲级写字楼吸纳量累积达38.97万平方米,已超越去年全年的吸纳水平,且是去年总吸纳量的2.2倍。

尽管如此,二季度北京全市的空置率继续上升,但环比增幅有所收窄。全市平均租金连续十个季度环比下滑,降至人民币每平方米每月341.3元,平均租金指数环比、同比分别下降0.3%、3.6%,但租金环比降幅较以往有所收窄。

从区域来看,核心商务区仍然是全市租金水平最高的区域,特别是金融街和中关村,租金水平高位的同时维持非常低的空置率,显示出这两个区域需求的旺盛。丽泽商务区作为新兴商务区,尽管租金水平持续提升,空置率环比下降,但较其他商务园区仍有较大差距。

从租金来看,金融街遥遥领先其他商务区,达到634元/㎡/月(21.13元/㎡/天),而中关村和CBD区域的平均租金分别为12.25元/㎡/天和11.57元/㎡/天。在次核心商务区中,亚奥区域以11.26元/㎡/天的平均租金占据头名,接近核心商务区的租金水平。

从空置率来看,金融街和中关村维持全市场空置率低位,分别是4.7%和4.1%。而亚奥、丽泽区域由于新增供应不断入市,尽管区域内租赁较为活跃,但空置率仍处于高位,分别是37.4%和58.6%。

(三)租赁客户分类

在后疫情阶段,北京写字楼租赁需求呈现井喷的态势,市场活跃度明显提升。基于2021年上半年的市场成交情况,信息技术(29.8%)及金融(24.7%)类企业的租赁成交占据了写字楼市场承租面积的前两名,二者之和高达54.5%。其次,专业服务(9.2%)、消费者服务(7.3%)及健康医疗(6.6%)等行业也在上半年充分释放租赁需求。

成交区域而言,2021年上半年核心商务区CBD及其周边,次核心商务区东二环、亚奥、望京,以及新兴商务区丽泽、通州的租赁成交最为活跃。上述区域可以为租户提供充足的写字楼办公空间,因此也成为企业新租、扩租、搬迁等选址行为的首选。其他商务区则面临着客户周转率相对较低,市场活跃度不足等问题。

此外,从企业背景来看,北京写字楼租赁成交仍以内资租户为主要驱动力,内资企业在2021年上半年内所承租面积的比重约为84.3%。外资及合资租户的承租面积占比约占15.7%。

1.2 未来供应

2021年全年,北京甲级写字楼市场预计将迎来超过130万平方米的新项目入市。供应的集中放量将会给北京写字楼市场带来较大的压力。但在后疫情阶段,租赁需求得到充分释放,预计2021年全年市场吸纳量将大幅提升。

2021年是北京甲级写字楼入市的大年,其后在2022年和2023年,年供应量将逐年减少,分别为594,000㎡ 和260,000 ㎡。所以未来几年北京写字楼的存量将会逐步消化。

资料来源:Savills

2.北京商务园区市场

(一)北京商务园区分布及现状

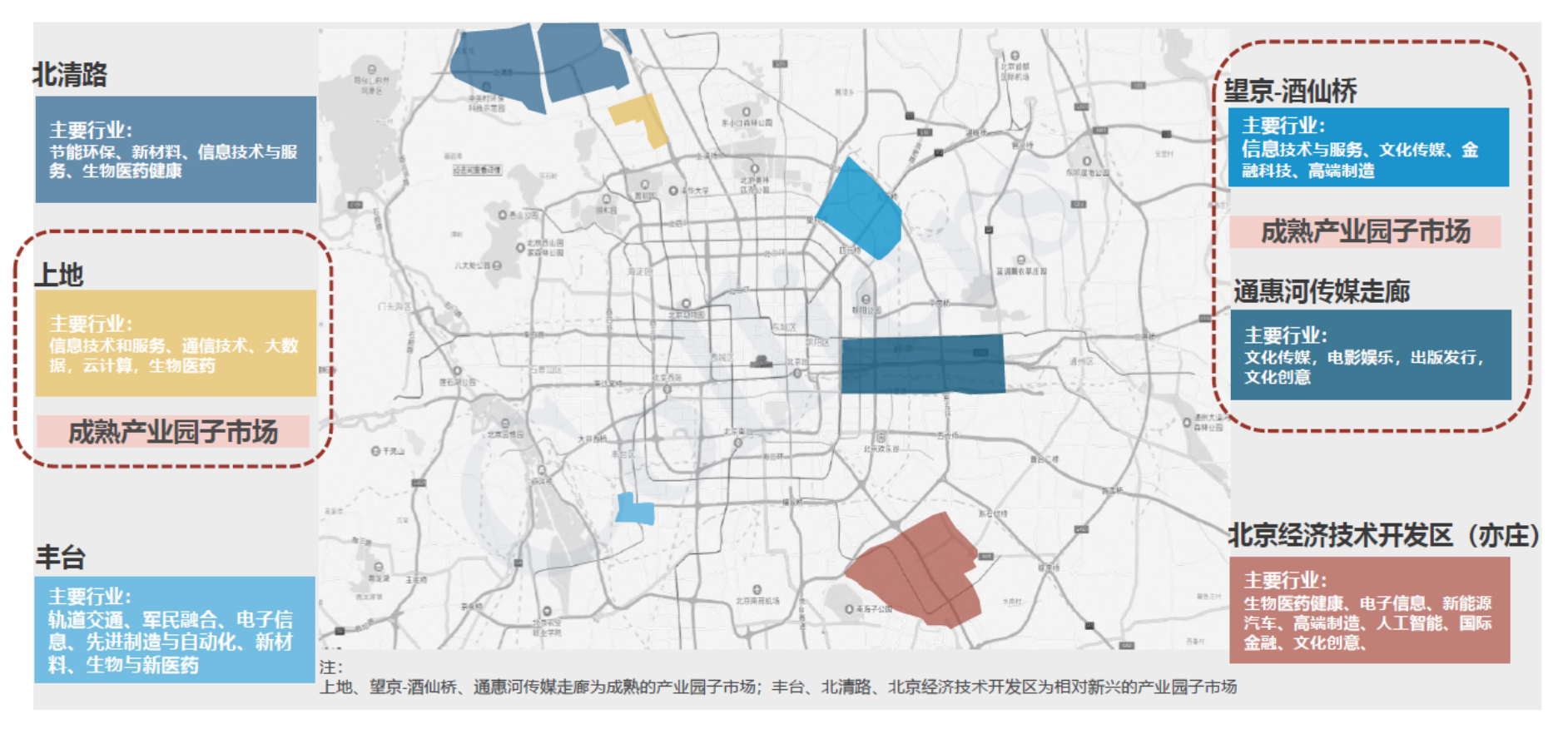

根据高力国际统计分类,目前北京商务园区总存量为1404.3万平方米,子市场共有6个,其中上地、望京-酒仙桥、通惠河传媒走廊为成熟产业园子市场,丰台、北清路、北京经济开发区(亦庄)为相对新兴产业园子市场。

图2:北京各商务园区分布

资料来源:高力国际

从需求看,二季度北京商务园市场持续去化,单季度净吸纳量达到34万平方米,上半年净吸纳量达到69万平方米。市场的大面积需求依旧主要来源于互联网科技类企业的持续扩张。

从供应看,二季度租金基本维持稳定,平均租金环比微涨0.2%至128.0元/月/平方米。得益于较强的市场需求,部分子市场如上地、望京-酒仙桥和北清路本季度租金环比上涨。

从空置率看,由于需求的持续暴涨,二季度空置率环比下降2.0个百分点至17.5%。受到下半年新增供应集中入市的影响,预计下半年空置率会有所抬头,但年底空置率同比下降依然可期。

各商务园区子市场比较而言,租金水平最高的是上地,达到176.1元/㎡/月(5.87元/㎡/天),空置率则在所有产业园区中最低,仅有5.4%,该区域IT企业集中,需求旺盛。其次是望京-酒仙桥区域,平均租金为168.9元/㎡/月(5.63元/㎡/天),空置率11.1%,亦维持较低水平。同时亦可发现,成熟商务园区子市场租金高于市场平均水平,空置率较低。

考察2021年商务园区租赁成交情况,可看出新增需求主要来自于互联网科技企业,商务园区5000平米以上的成交互联网科技行业占比67%,占据绝对优势。新增成交区域主要是上地,占比72%。

(二)未来供应及发展

北京商务园区在2021年迎来供应高峰,全年供应量将达到133万平方米。其中仅上地供应量就达到45万平方米。从2021年至2024年,预计年均新增供应56万平方米,其中上地占总体供应量的53%。

图4:北京商务园区未来4年供应情况

资料来源:高力国际

3.北京大宗交易市场

根据CBRE和高力国际的统计数据,2021年上半年,北京大宗交易总计有17宗,总交易金额347.56亿,其中办公及工业(商务园区)类共11宗,总交易金额252.65亿;商业共2宗,总交易金额48.23亿,酒店及公寓类4宗,总交易金额46.68亿。从资产类别来看,2021年上半年北京办公及商务园区类资产无论在交易数量还是交易金额上,均占据绝对主导地位。

从投资者类型来看,自用型成交金额约88.2亿,占总交易金额的25.4%,境内投资者总交易金额206.4亿,占总交易金额59.4%,境外投资者总交易金额52.98亿,占总交易金额15.2%,可以看到上半年北京大宗交易是以内资投资者与自用型买家为主。

4.上海写字楼市场

4.1上海2021年上半年市场情况

2021年二季度上海写字楼市场强势回暖,先前因疫情被搁置的需求在上半年得到了充分的释放。除开新供应因素,多数商务区出租率改善。目前上海商务区甲级写字楼存量1434万平方米,其中中央商务区449万平方米,次级商务区545万平方米,非核心商务区440万平方米。

2021年二季度上海写字楼市场重振信心,甲级写字楼新增25.83万平方米;净吸纳量41.09万平方米,环比上升107%;平均有效租金7.3元/㎡/天,同比上升0.8%;平均空置率14.05%,环比下降1.3%。

从区域来看,上海中央商务区租金水平整体较高,平均租金达到9.6元/㎡/天,平均空置率9.2%。其内部三区域市场亦有分化,其中陆家嘴空置率最高,达10.2%,淮海中路空置率最低,仅为5.8%。南京西路租金水平最高,达10.3元/㎡/天。次级商务区平均租金7.2元/㎡/天,平均空置率14.9%,较核心商务区高出6成。整体租金水平稳定在6.3~8元/㎡/天之间,但空置率分化较严重,特别是北外滩、空置率接近30%,北站和南黄浦也超过20%,该区域目前的供应量过大,市场难以短时间消化。非核心商务区平均租金5.5元/ ㎡/天,平均空置率19.4%。该区域租金水平较中央商务区和次级商务区仍有一定差距,但空置率正在快速下降。特别是前滩,空置率已经降到8%,表明该区域在上半年租赁需求的快速增长。徐汇滨江和大虹桥区域空置率相对较高,均超过20%,表明该区域供应量较大。

从租赁成交分布来看,2021年上半年金融行业继续主导上海核心商务区(中央商务区及次级商务区)写字楼需求,并占据35%的高份额,相较去年同期这一数字为24%。金融、制造、信息科技为非核心商务区租赁成交的前三大需求来源,占比已知租赁成交超70%。在线经济行业增长带动消费者服务成交占比显著增长,从2019年的3%提升至2021年上半年的10%,其中杨浦区 (如五角场、东外滩等) 成为受此类公司青睐的办公选址热点区域之一。另外,可以看到不论是核心商务区还是非核心商务区的办公需求均由内资企业主导,占比已知成交面积份额均为80%左右。

4.2未来供应

未来数年上海有多达至少13个大型区域规划,而此亦将大大增加次级商务区和非核心商务区的写字楼供应量。金桥、张江、真如、新江湾城等区域,都将以城市副中心的形式崛起,并均已规划超过300米的高楼,而这也将推动大量写字楼入市。值得一提的是,在所有的非核心商务区,目前大虹桥板块供应量最大,占比23%,而预计到2025年,徐汇滨江存量或将超越大虹桥居于首位,预估占比达20%。

从2021年到2023年,上海甲级写字楼市场每年的供应量均将超过100万方,其中2021年整体预计140万方、2022年和2023年各约120万方。写字楼市场在未来三年面临较大的供应量。

5.上海商务园区市场

(一)上海商务园区租金水平和空置率

截至2021年二季度,上海商务园区存量10,230,671平方米,上半年新增供应346,940平方米,平均租金4.4元/平方米/天,整体空置率17.18%,上半年吸纳量174,848平方米。

从租金来看,张江、漕河泾、杨浦、临空、陆家嘴软件园、长风均较高,平均达到4.8元/㎡/天;从空置率来看,漕河泾和康桥最低,分别是4.3%和0.7%。金桥空置率最高,达到35.1%,表明其供应量相对需求过剩。

(二)上海商务园区供应及未来发展

从供应端看,2021年二季度上海共有三个项目入市。上半年,上海商务园区市场有384,765平方米的新增供应,将全市总体量推升至10,230,671平方米。

从需求端看,商务园区市场疫后复苏表现亮眼,保持租赁活动活跃。二季度共有345,362平方米的净吸纳量,上半年累计的净吸纳量达到去年全年净吸纳量的80%。其中,医疗健康、科技和金融类企业租户租赁活动最为活跃。

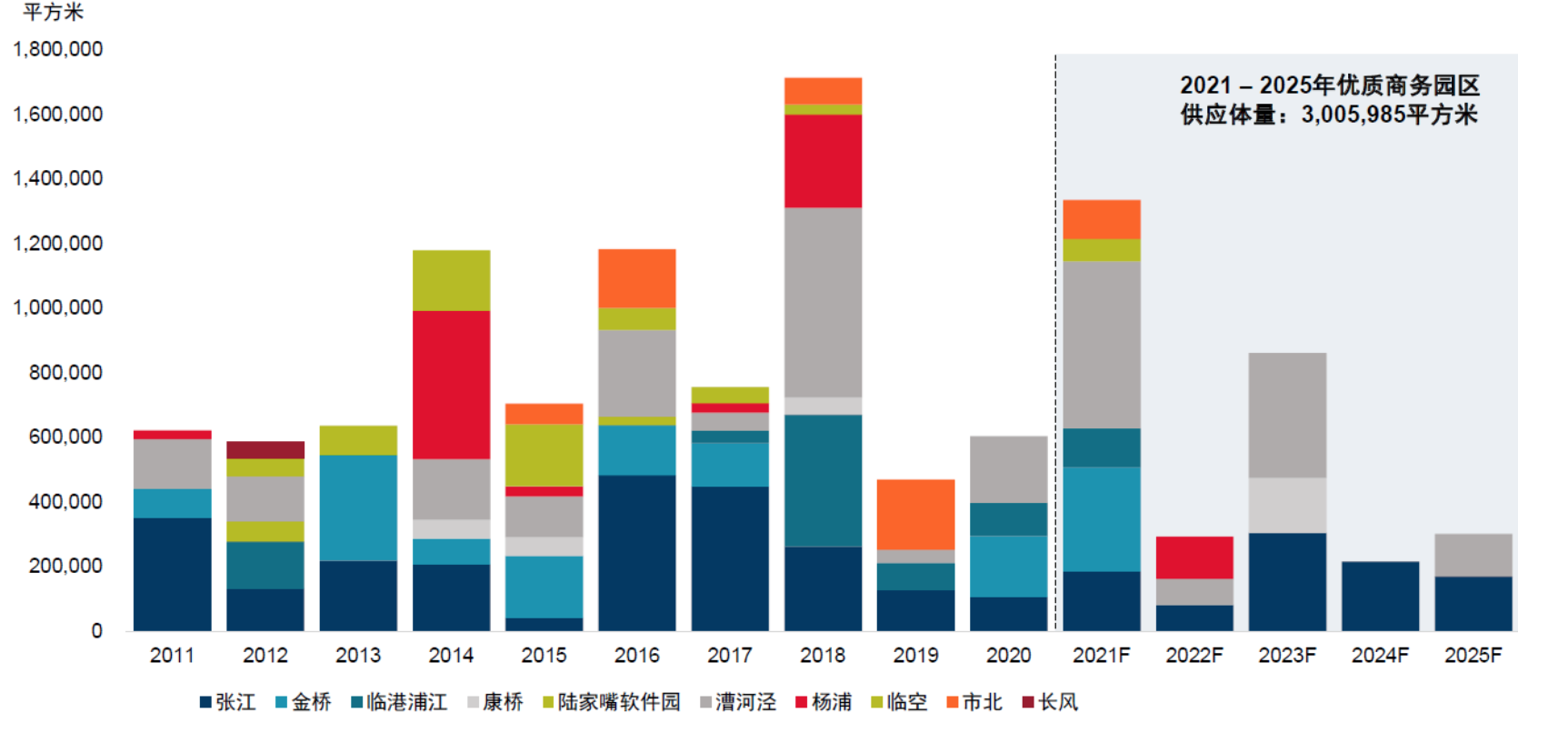

预计从2021年至2025年,将有3,005,985平方米的新增供应竣工交付。其中,张江,临港浦江,金桥板块均有超10万平方米的项目入市。

图5:上海商务园区供应示意图

资料来源:戴德梁行

6.上海大宗交易市场

根据JLL和高力国际统计数据,2021年上半年,上海大宗交易总共36宗,总成交金额343.28亿,其中办公及综合体交易共8宗,总交易金额66.61亿;工业/商务园区交易共21宗,总交易金额186.78亿;商业交易2宗,总交易金额35.75亿元;酒店/公寓交易共5宗,总交易金额54.14亿。

其中,商务园区/工业类交易占比最大,总交易金额186.78亿,占总成交金额的54.4%,同时交易宗数21宗,占总交易宗数的58.3%。其次是办公类交易,总成交金额66.61亿,占总成交金额的19.4%。办公和商务园区/工业交易金额占总大宗交易金额的73.8%,占据绝对主导地位。

从投资者类型来看,2021年上半年上海境外投资人总成交金额181.46亿,占总成交金额52.9%。自用型交易达到23宗,占总交易宗数的63.3%,交易金额达108.6亿,占总交易金额的31.6%。境内投资人总成交金额53.23亿,占总成交金额15.5%,显然外资投资人与自用型买家主导了上半年的上海大宗交易市场。

7.结论和投资建议

本次研究报告主要考察2021年上半年,北京和上海的写字楼、商务园区以及大宗交易市场,可以看出两地市场有一定的共性,但也有明显的差异,此处对两地市场做整体的总结和比较:

1)从交易面积和金额来看,写字楼及商务园区仍然是投资者重点看好的交易品类;

2)来自金融、消费品、生物医药等行业的实力企业正在成为市场自用型买家的主导力量,且购置需求愈发旺盛;

3)相较于北京商务区的集中分布,上海各级商务区的分布相对分散而均衡。但两地均正在特定区域形成产业聚集片区,如北京中关村、上地区域的IT产业聚集区和上海张江、漕河泾的生物医药产业聚集区;

4)依托新基建背景,越来越多的投资人开始更加关注可发行REITs的资产类别,如物流、IDC、产业园区及长租公寓等;

2021年上半年北京、上海写字楼和商务园区的需求及净吸纳量较2020年有明显的大幅好转,显示了在后疫情时代中国经济的韧性以及境内外投资者对中国经济的长期看好。同时随着中国公募REITs的推出和范围逐步扩容,各类不动产,特别是商务园区资产的流动性较之前会有更有效地提升,而这无疑将为北京、上海等发达城市涌现出更多投资机会创造条件。